Как вернуть часть расходов на обучение с помощью налогового вычета

Если вы оплачиваете обучение за себя, а также за своих детей, братьев или сестер, можно использовать социальный налоговый вычет и сэкономить.

Налоговый вычет — это возврат части ранее уплаченного налога на доходы физического лица по ставке 13%. Благодаря вычету можно уменьшить сумму НДФЛ с доходов или вернуть из бюджета уже уплаченную сумму. Так государство участвует в социально важных расходах граждан: обучении, лечении, страховании, улучшении жилищных условий.

Дополнительное профессиональное образование входит в категорию «обучение», главное условие — это наличие лицензии у образовательной организации. Лицензия НИУ ВШЭ указана в договоре, а также есть на нашем сайте.

Разберемся на примере конкретной ситуации. Допустим, вы заплатили 100 тысяч рублей за программу ДПО. При этом вы платите НДФЛ со своей зарплаты. Когда ее начисляют, то удерживают налог на доходы и выплачивают разницу, а налог перечисляют в бюджет. Можно использовать вычет на обучение и вернуть из бюджета 13%, которые у вас удержали при выплате зарплаты — то есть 13 тысяч рублей.

Чтобы получить вычет, нужно иметь официальный доход, платить НДФЛ и быть резидентом РФ.

Индивидуальные предприниматели работающие по общей системе налогообложения и оплачивающие НДФЛ 13% также имеют право на вычет. У ИП на упрощенной системе налогообложения такой возможности нет. Однако, если предприниматель работает с заказчиком по договору ГПХ, то он имеет право на вычет.

Также вычет можно получить, если вы заплатили налог на доходы:

- от сдачи в аренду квартиры

- от продажи квартиры или машины, которая были в собственности менее трех лет

Какую сумму НДФЛ можно вернуть при оплате обучения?

Налог возвращают с суммы фактических расходов. Например, вы потратили на обучение 20 000 рублей, значит, можете вернуть 13% от этой суммы — 2600 рублей.

Максимальная сумма расходов на обучение учитываемых при исчислении вычета:

- 120 000 рублей — за себя, братьев или сестер

- 50 000 рублей — за детей и подопечных

Максимальная сумма вычета действует на год, а неиспользованный остаток нельзя перенести на следующий год. Еще нужно учитывать, что в 120 тысяч рублей могут входить и другие виды вычета — например, на оплату лечения.

Приведем несколько примеров расчета налогового вычета:

Александр заплатил в 2021 году за обучение 150 000 р., максимальная сумма вычета для него составит 13% от 120 000 р., то есть 15 600 р.

Наталья заплатила в 2021 году за обучение 50 000, сумма вычета для него составит 13% от 50 000 р., то есть 6 500 р.

Павел заплатил в 2021 году за обучение 100 000 р., и за лечение 30 000 р., максимальная сумма вычета для него составит 13% от 120 000 р., то есть 15 600 р.

Задача: Елена планирует начать учиться в 2023 году, срок её обучения составит 1 год и закончит учебу она в 2024, стоимость обучения составляет 200 000 р. Она имеет возможность заплатить всю сумму сразу в начале обучения либо разделить платеж на 2 равные части по 100 000 р., заплатив первую в 2023 г., а вторую в 2024 г. В каком случае она получит наибольший налоговый вычет?

Ответ: Выгоднее будет разделить платеж. Так как если Елена заплатит разово в 2023 году 200 000 р., то максимальный вычет для неё составит 13% от 120 000 р., то есть 15 600 р. Если же она разделит платеж, то сможет получить 13% от 100 000 р. В 2023 году и еще столько же в 2024, итого 13 000 + 13 000 = 26 000 р.

Какие документы нужны для оформления вычета и возврата НДФЛ?

Если оплачиваете обучение за себя:

- Копия договора на обучение, а в случае оплаты по оферте — договор оферты в электронном виде (отправляется на электронную почту слушателя вместе со ссылкой на страницу оплаты).

- Копия лицензии, если ее номер не указан в договоре.

- Копии квитанций и чеков на оплату. Документы должны быть оформлены на того, кто получает вычет.

- Справка о доходах по форме 2-НДФЛ.

- Заявление на возврат НДФЛ.

Если оплачиваете обучение за детей, братьев или сестер, то дополнительно нужны:

- Копия документа с подтверждением родства.

- Справка об очной форме обучения.

- Копия документа о подтверждении опеки или попечительства.

Налоговая инспекция может запросить оригиналы для проверки.

Что нужно сделать, чтобы использовать вычет и вернуть НДФЛ?

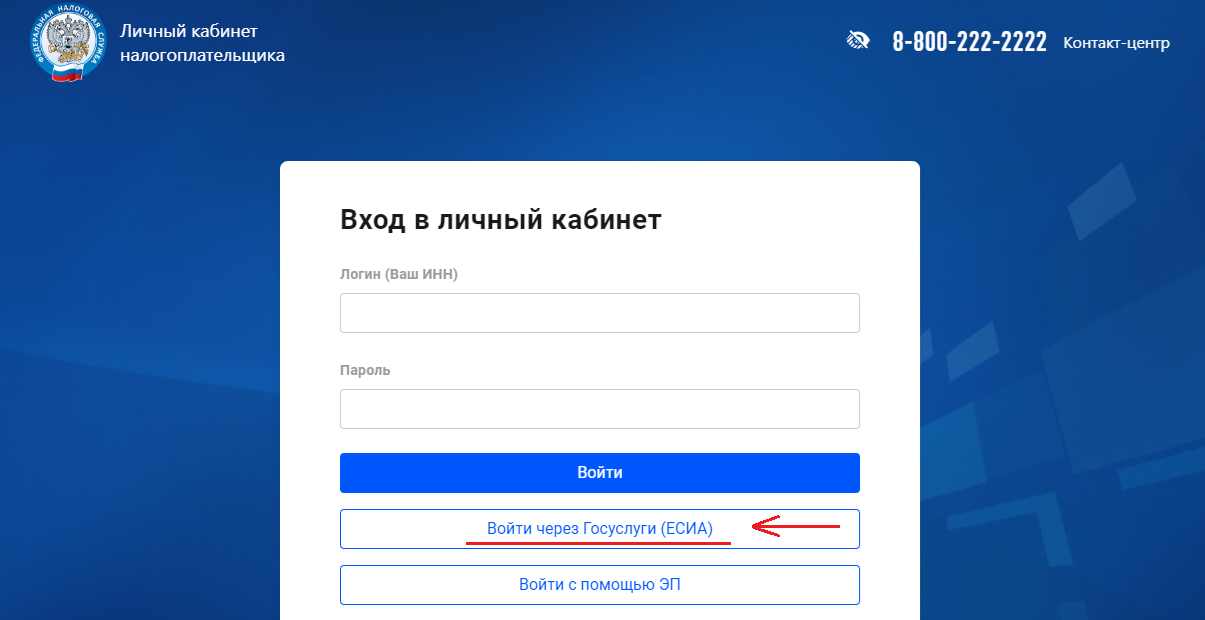

Для начала нужно зайти в личный кабинет налогоплательщика на официальном сайте ФНС и авторизоваться, удобнее всего сделать это через Госуслуги.

Вычет по расходам на обучение можно получить двумя способами.

1) В текущем году у работодателя

Этот способ подойдет тем, кто работает по трудовому договору, не хочет заполнять декларацию и рассчитывает как можно быстрее вернуть НДФЛ.

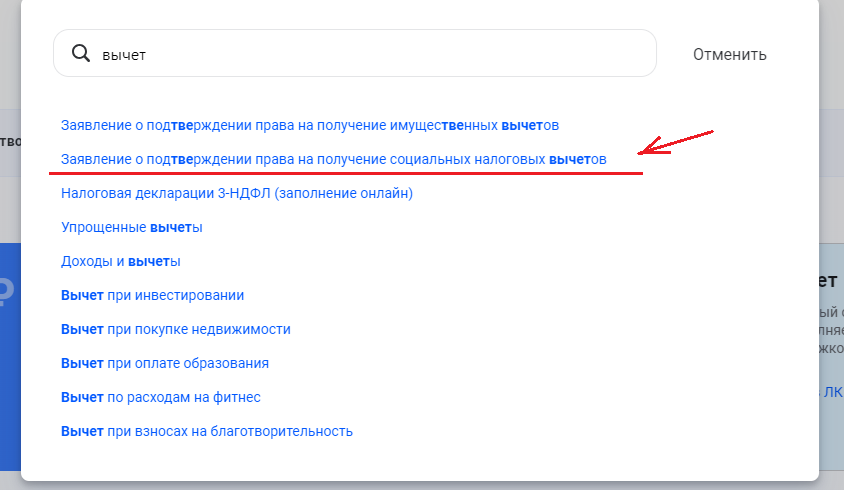

Необходимо подать Заявление о подтверждении права на получение социальных налоговых. Вы можете ввести его название в поиске, либо выбрать его введя там же «вычет».

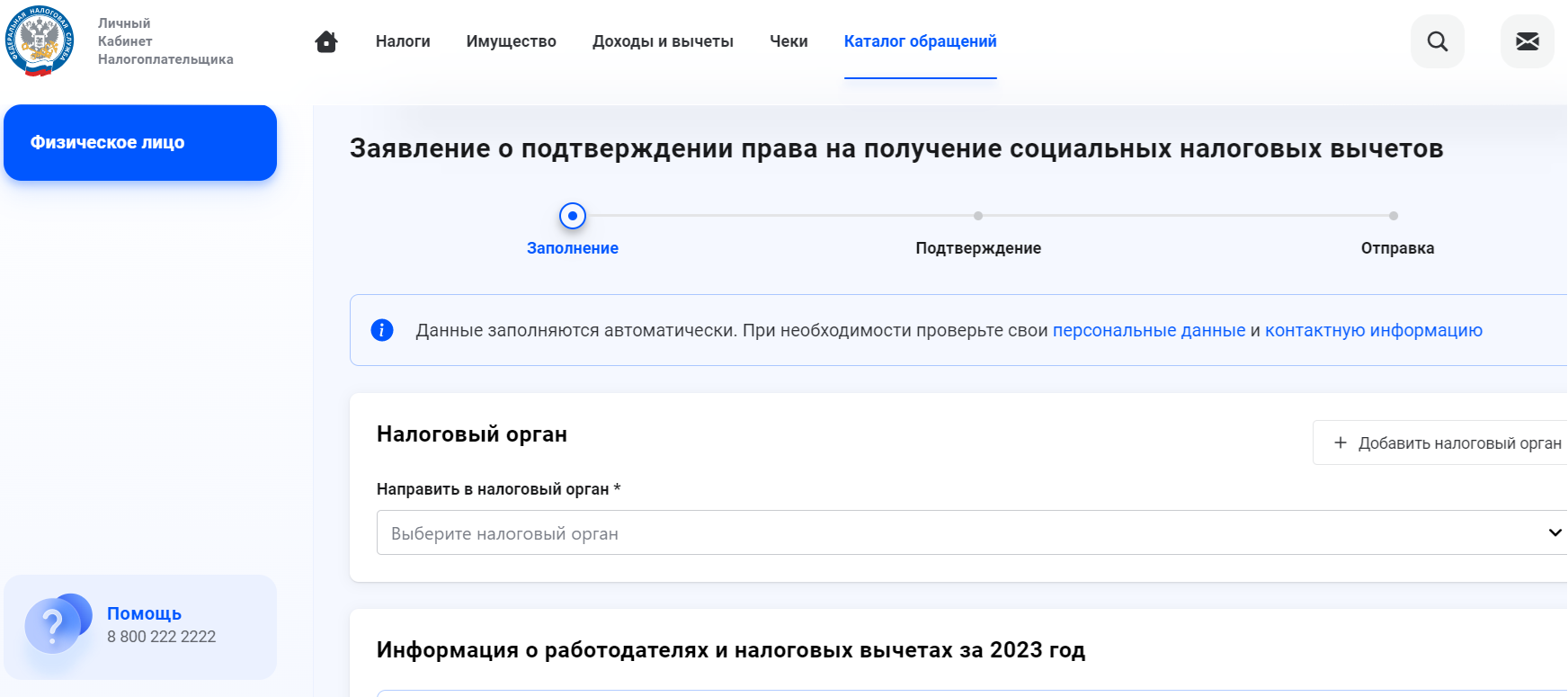

Далее вы перейдете на страницу заявления, которое нужно будет заполнить, затем приложить документы и отправить.

В течение 30 дней можно получить уведомление о праве на вычет и отнести его работодателю. У вас сразу перестанут удерживать НДФЛ из зарплаты.

Подавать декларацию не нужно ни в текущем, ни в следующем году (абз. 2 п. 2 ст. 219 НК).

2) По декларации в следующем году

В течение трех лет после того года, когда были расходы на обучение, можно подать декларацию по форме 3-НДФЛ. Например, если вы оплачивали обучение в 2016 году, то в 2018 все еще можно подать декларацию и вернуть налог, уплаченный в 2016 году.

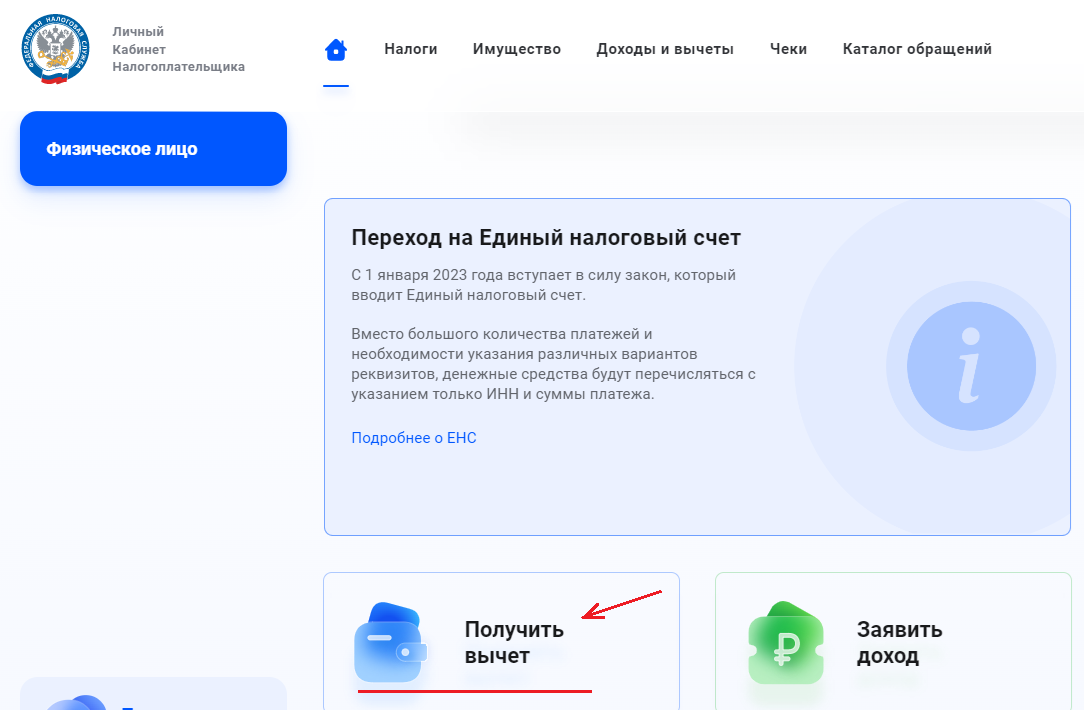

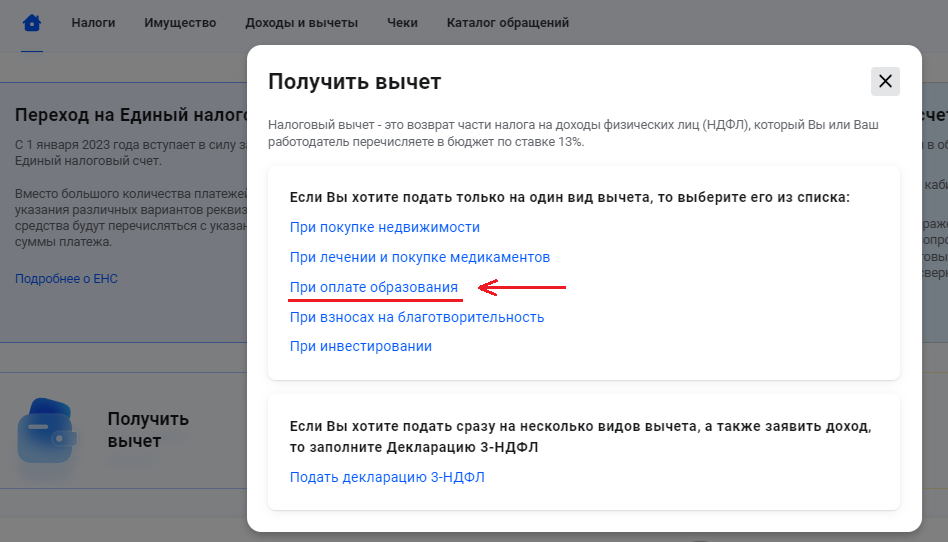

Для этого вам нужно кликнуть на: «получить вычет».

Затем выбрать: «при оплате образования».

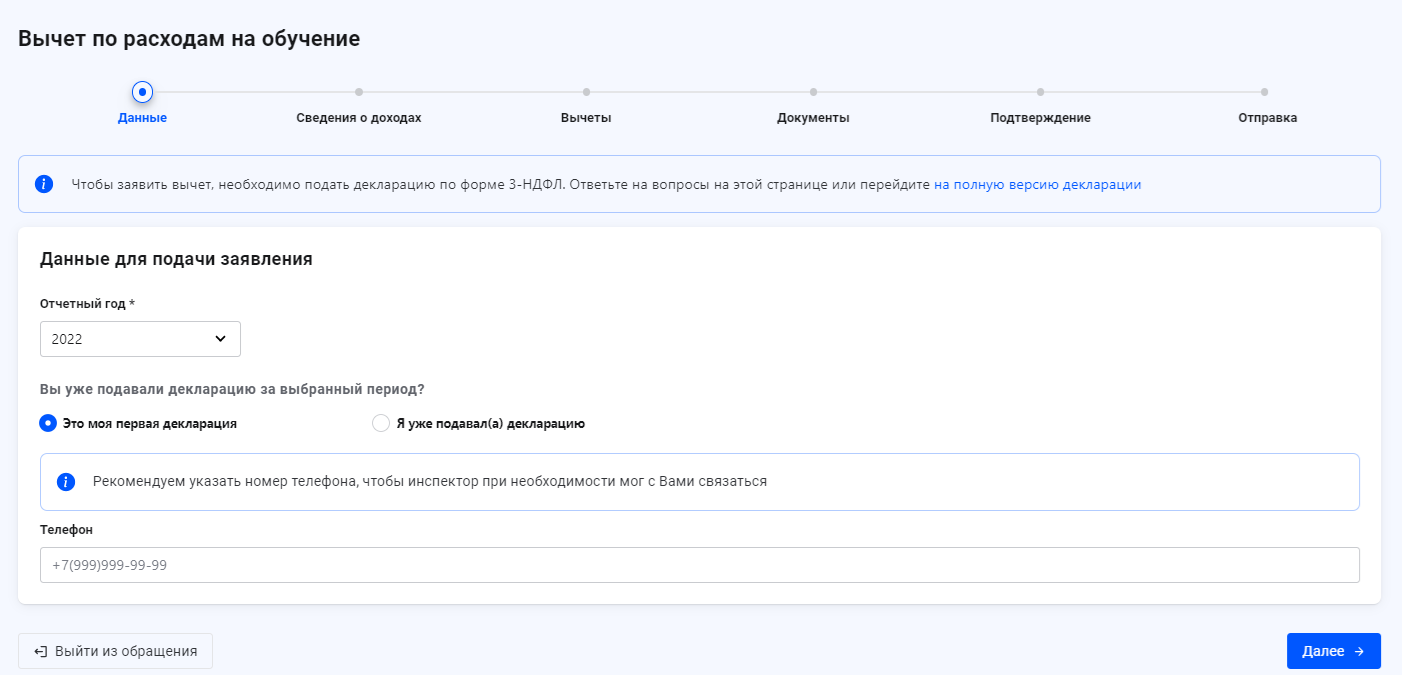

Далее нужно будет также заполнить и отправить заявление.

Для заполнения декларации нужна справка о доходах. Ее тоже можно найти в личном кабинете, но справки 2-НДФЛ появляются там только в мае следующего года, потому что работодатели сдают их до 1 апреля. Эту справку можно выгрузить, распечатать или сохранить на компьютер.

Если подаете декларацию в январе или марте, запросите справку 2-НДФЛ у работодателя.

Декларацию будут проверять в течение трех месяцев, еще месяц у налоговой инспекции есть на возврат налога. Вместе с декларацией нужно подать заявление с реквизитами — куда перечислять излишне уплаченную сумму НДФЛ.

Отслеживать статус проверки налоговой декларации можно в личном кабинете налогоплательщика.

Важно: если вы личным кабинетом налогоплательщика впервые, то для вышеуказанных действий вам может потребоваться электронная цифровая подпись (ЭЦП), заказать её можно там же на портале, при переходе на заявления о вычете вас автоматически перебросит на страницу создания ЭЦП. Формируется она от 30 минут до 1 суток, после этого вам будут доступны.

Теперь вы знаете, что при обучении на наших программах, у вас есть возможность вернуть 13% их стоимости.

Подписывайтесь на наш Телеграм канал «Апгрейд по праву»

Ссылки:

Личный кабинет налогоплательщика - https://lkfl2.nalog.ru

Лицензия НИУ ВШЭ - https://legal.hse.ru/officially